Afin d'optimiser votre expérience, ce site utilise des cookies que vous acceptez en poursuivant votre

navigation.

Afin d'optimiser votre expérience, ce site utilise des cookies que vous acceptez en poursuivant votre

navigation. En savoir plus

Percevoir des loyers et déléguer la gestion

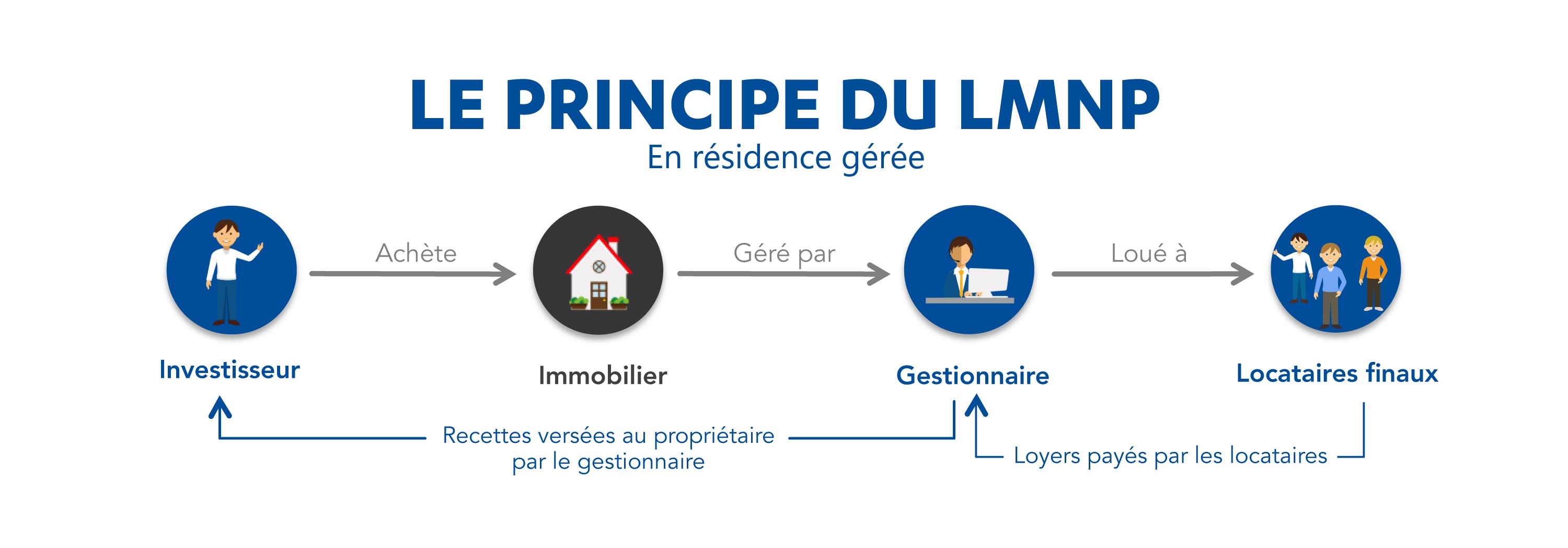

Investir dans un bien immobilier et percevoir des revenus locatifs connus à l'avance et faiblement imposés sans vous soucier de la gestion des locataires (cas des résidences gérées).

Le statut LMNP existe depuis 1949 et offre une optimisation fiscale importante pour les investisseurs en biens meublés (neufs ou anciens). Il s’agit même de l’une des plus vieilles niches fiscales en France à laquelle les gouvernements successifs n’ont pas touché. Ce statut est ouvert à tous les contribuables français et permet, entre autres, de louer des logements meublés pour de courtes durées en location saisonnière (meublés de tourisme de type Airbnb) ou sur des durées plus longues, d’amortir comptablement le bien et le mobilier et de déduire certaines charges des loyers perçus (sous réserve de respecter certaines conditions). Ainsi l’investisseur peut opter pour :

Le statut de loueur en meublé non professionnel permet de devenir propriétaire d’un bien meublé en percevant des revenus locatifs défiscalisés. L’investissement LMNP permet de répondre à différents objectifs :

Bien que le statut de loueur en meublé non professionnel soit ouvert à tous les contribuables français, il est important de rappeler que ce type d’investissement s’envisage sur le long terme et est fait pour être conservé et non revendu rapidement. De plus, outre le fait que l’investisseur doive respecter certaines conditions pour bénéficier du statut LMNP (voir ci-dessous), il doit également avoir :

Utilisez notre simulateur LMNP

La loi prévoit 2 conditions impératives pour obtenir le statut de location meublée non professionnelle :

Le bien doit être à usage d’habitation

Le logement peut être loué en meublé à condition qu’il soit équipé à minima avec les éléments suivants :

Si les conditions d'un équipement suffisant ne sont pas remplies, l’investisseur risque la requalification de son logement meublé en location vide !

La location meublée non professionnelle (LMNP) impose au propriétaire de s’inscrire auprès du greffe du tribunal de commerce dont relève le bien mis en location. Il devra remplir le formulaire Cerfa P0i dans les 15 jours suivant le début de la mise en location du bien, et choisir à cette occasion le régime d’imposition : micro ou réel. Il recevra ensuite un numéro SIRET qu’il devra indiquer sur sa déclaration de revenus.

Pour en savoir plus, voici quelques exemples de programmes en LMNP sélectionnés par Allianz Patrimoine Immobilier.

En achetant un bien immobilier dans une résidence services, l'investisseur devient propriétaire-bailleur et doit signer un contrat de bail commercial avec l'exploitant de la résidence. Ce bail permet à l'exploitant de sous-louer le bien pour une période de 9 à 12 ans, assurant ainsi un revenu locatif stable pour le propriétaire, indépendamment du taux d'occupation du bien.

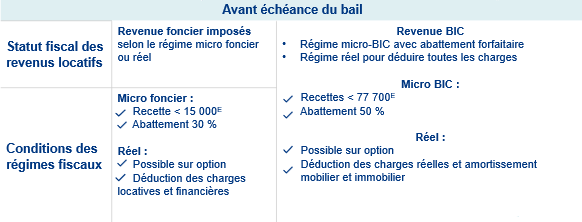

Les revenus générés par une location en meublée sont catégorisés en tant que BIC pour "bénéfices industriels et commerciaux". La fiscalité en LMNP peut alors prendre deux formes différentes : le micro-BIC et le régime réel.

Lorsque vous achetez un bien LMNP neuf, vous vous acquittez d’une TVA au taux de 20% sur le prix du logement neuf. Il est possible de récupérer la TVA ainsi versée à condition :

Les conditions de revente peuvent varier en fonction de l’évolution du marché immobilier qui est liée à l’offre et à la demande et qui a historiquement connue des périodes de croissance et de baisse. La valeur d’acquisition ne peut donc être garantie à la revente.

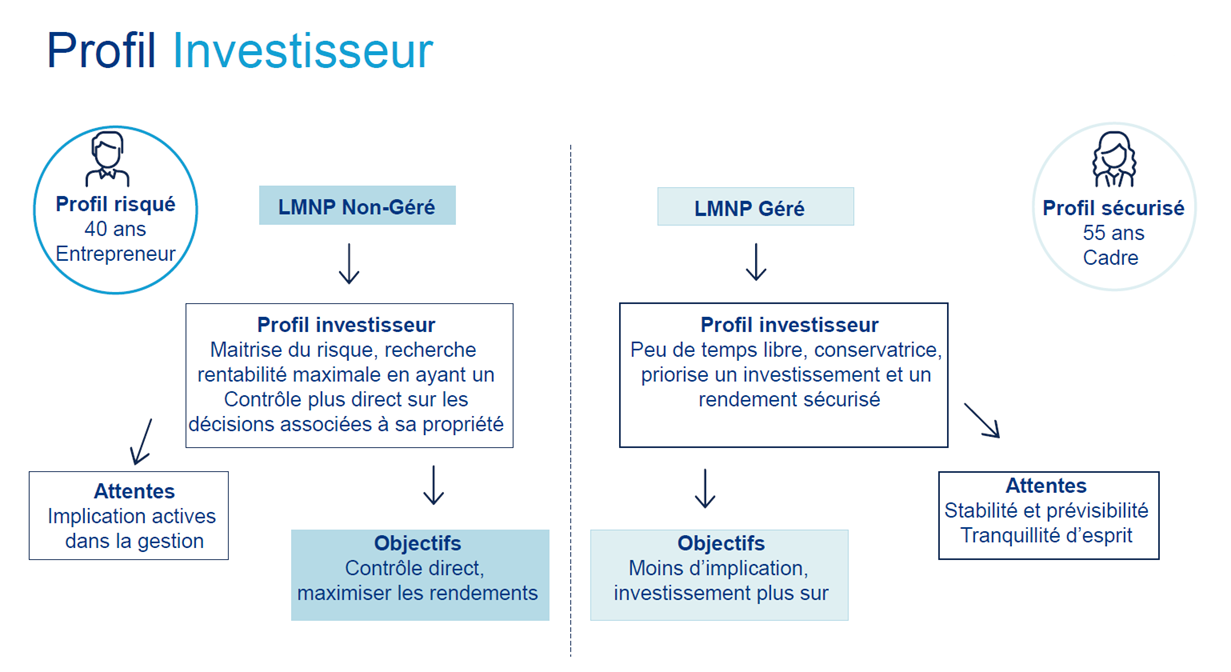

Il est important de prendre en compte certains facteurs clés lors du choix entre le LMNP géré et le LMNP non géré. Évaluer ses objectifs d'investissement et sa tolérance au risque : si vous recherchez un revenu stable et prévisible, le LMNP géré peut être la meilleure option. Si vous préférez une approche plus flexible, le LMNP non géré sera plus adapté à vos besoins. Quel que soit le dispositif retenu, il reste primordial de choisir le bon emplacement en fonction des besoins locatifs du marché local.

L’investissement locatif présente des risques susceptibles de remettre en cause l’équilibre économique de l’opération. L'acquéreur doit apprécier ses engagements et risques fiscaux, financiers et juridiques au regard de sa situation financière et patrimoniale.

La vente en l’état futur d’achèvement (VEFA) et la vente d’immeuble à rénover (VIR) sont des modèles strictement encadrés par la loi afin de protéger au mieux les intérêts des acheteurs et dont les règles sont définies par le Code de la construction et de l’habitation. Toutefois, les risques inhérents à l’activité de promotion immobilière (retards de livraison, modifications de plan initial, liquidation judiciaire du promoteur…) sont à prendre en considération par l’acquéreur.

Un investissement immobilier est à envisager sur le long terme c’est à dire sur une durée supérieure à 15 ans.

Les conditions de revente peuvent varier en fonction de l’évolution du marché immobilier qui est lié à l’offre et à la demande et qui a historiquement connu des périodes de croissance et de baisse. La valeur d’acquisition ne peut donc être garantie à la revente.

Les revenus fonciers proviennent des loyers encaissés. Ils peuvent donc être affectés de manière significative par l’insolvabilité du locataire, la baisse des loyers ou la vacance locative (départ du locataire, difficulté à louer le bien…).*

Dans le cas des résidences de services, la gestion du bien est déléguée par le propriétaire à un exploitant professionnel. L’acquéreur doit être conscient des risques liés à l’exploitant (mauvaise gestion de la résidence, faillite…).

Le non-respect des engagements de location entraîne la perte du bénéfice des incitations fiscales.**

Le bénéfice de ces incitations fiscales entre dans le calcul du plafonnement global de certains avantages fiscaux prévu à l’article 200-0 A du CGI.

La pérennité du statut « Loueur en meublé non professionnel » ne peut être garantie sur la durée de l’investissement.

Le bénéfice de ces incitations fiscales entre dans le calcul du plafonnement global de certains avantages fiscaux prévu à l’article 200-0 A du CGI.

*Ni le promoteur, ni le commercialisateur, ne sont chargés de la mise en location des biens et ne garantissent donc pas le taux d’occupation

** La responsabilité du promoteur et/ou du commercialisateur ne pourra être invoquée en cas de remise en cause et/ou de perte du bénéfice de l’avantage fiscal.